Artikel

Von der Kundenzentrierung zur Kundenerwartung

Im BFSI ist Kundenorientierung nicht mehr genug. Führende Unternehmen gehen heute nicht mehr nur auf die Bedürfnisse ihrer Kunden ein, sondern antizipieren sie. Diese Verlagerung auf die Antizipation von Kundenbedürfnissen verändert das Kundenerlebnis und ersetzt Reibungsverluste durch nahtlose, proaktive Lösungen.

Trotz der Fortschritte bei Selbstbedienungstools wie Chatbots und mobilen Apps sind viele Kundenvorgänge immer noch auf menschliche Intervention angewiesen. Die Bearbeitung von Krediten oder die Einreichung von Anträgen erfordert beispielsweise oft eine manuelle Überprüfung, was zu Verzögerungen und Frustration bei den Kunden führt.

Customer Anticipation überbrückt diese Lücke. Sie kombiniert prädiktive Intelligenz und Automatisierung, um auf Kundenbedürfnisse einzugehen, bevor sie entstehen. Für Banken könnte dies bedeuten, dass sie personalisierte Kreditangebote auf der Grundlage von Echtzeit-Bonitätsprüfungen anbieten. Für Versicherer könnte es bedeuten, dass sie proaktiv Policen-Upgrades für Lebensereignisse wie Ausbildung, Wellness, Ruhestand und mehr empfehlen.

Die 9 Stufen der Predictive Mastery

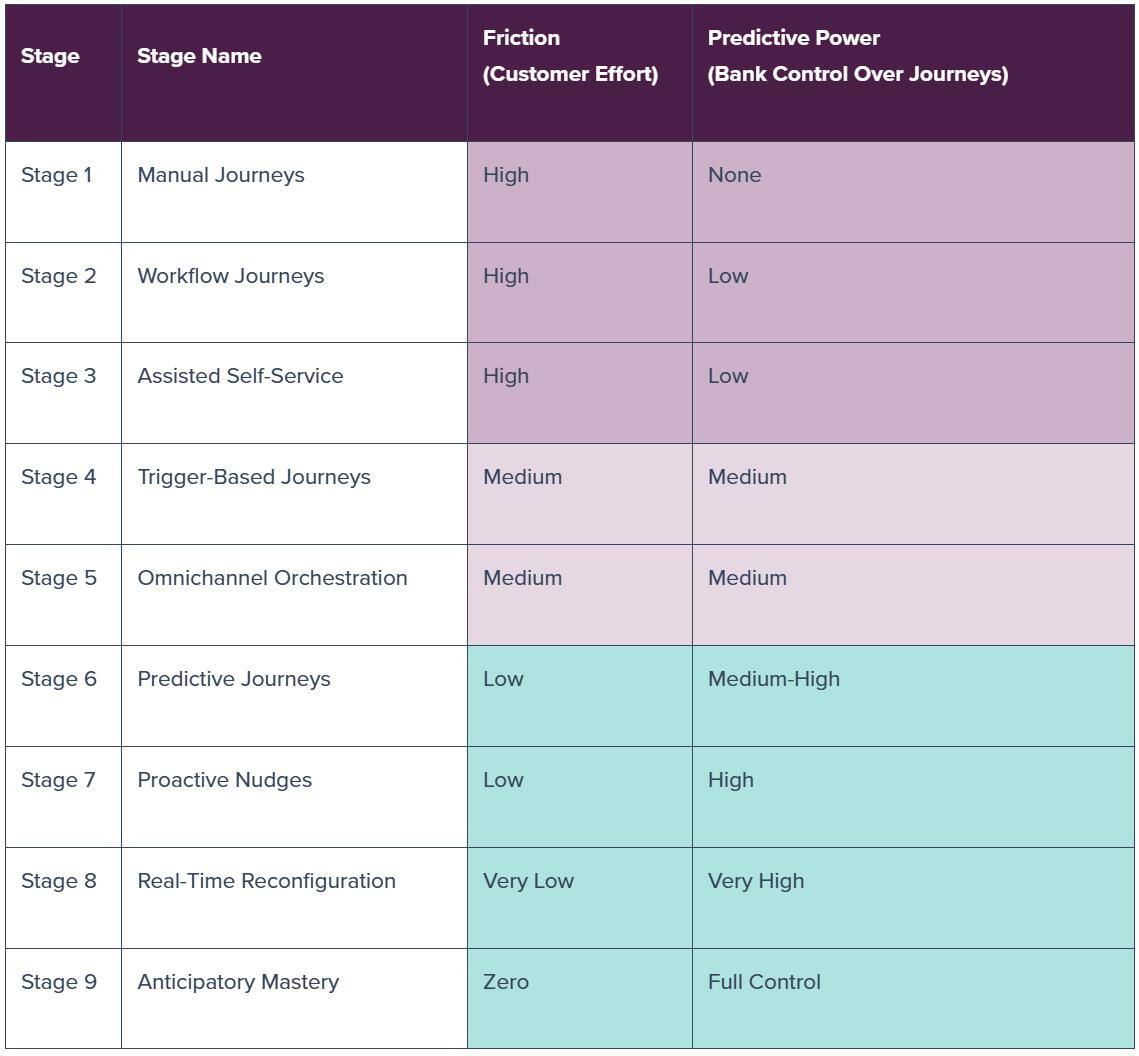

Die Beherrschung der Vorhersagetechnik im BFSI-Bereich ist kein geradliniger Prozess. Es ist ein schrittweiser Prozess. Der Übergang von manuellen Arbeitsabläufen zu vorausschauenden Kundenreisen erfordert in jeder Phase die Abstimmung von Abläufen, Daten und Technologie.

Auf der Grundlage der BFSI-Expertise von Xebia, die Automatisierung, fortschrittliche Analytik und GenAI-Implementierungen für globale Banken umfasst, bildet dieses Framework den Weg ab. Jede Stufe spiegelt einen bedeutenden Sprung in der Kundenzufriedenheit und der betrieblichen Kontrolle wider und befähigt Organisationen, reibungslose, proaktive Dienstleistungen zu erbringen.

Diese Entwicklung verwandelt die Kundenerfahrung (CX) in BFSI von einer reaktiven Problemlösung in eine prädiktive Orchestrierung in Echtzeit. Der Schlüssel liegt in der Beseitigung von Reibungsverlusten beim Kunden und im Aufbau von Systemen, die sich dynamisch neu konfigurieren lassen.

|

Bühne |

Bühne Name |

Reibung |

Vorhersagekraft |

|

Stufe 1 |

Manuelle Fahrten |

Hoch |

Minimal |

|

Stufe 2 |

Workflow-Reisen |

Hoch |

Niedrig |

|

Stufe 3 |

Assistierte Selbstbedienung |

Hoch |

Niedrig |

|

Stufe 4 |

Auslöserbasierte Fahrten |

Medium |

Medium |

|

Stufe 5 |

Omnichannel-Orchestrierung |

Medium |

Medium |

|

Stufe 6 |

Prädiktive Fahrten |

Niedrig |

Mittel-Hoch |

|

Stufe 7 |

Proaktive Stupser |

Niedrig |

Hoch |

|

Stufe 8 |

Rekonfiguration in Echtzeit |

Niedrig |

Hoch |

|

Stufe 9 |

Antizipatorische Beherrschung |

Minimal |

Volle Kontrolle |

Wie funktionieren die 9 Etappen?

Jede Stufe der prädiktiven Beherrschung stellt einen Schritt zur Minimierung der Reibungsverluste für den Kunden und zur Verbesserung der organisatorischen Kontrolle über die Kundeninteraktionen dar. Je weiter Banken und Versicherer fortschreiten, desto besser können sie Bedürfnisse vorhersehen, Prozesse rationalisieren und wirklich personalisierte Erlebnisse bieten.

Unter

Stufe 1

sind Unternehmen ineffizient. Manuelle Arbeitsabläufe dominieren und verursachen Reibungsverluste für Kunden, die mit Verzögerungen, Papierkram und sich wiederholenden Interaktionen konfrontiert sind. Versicherer verlassen sich oft immer noch auf umständliche Schadensmeldungen, während Banken für einfache Aufgaben wie KYC-Aktualisierungen oft persönliche Besuche verlangen.

Von

Stufe 9

werden Reibungsverluste praktisch eliminiert. Prädiktive Systeme auf der Grundlage von KI und generativer KI ermöglichen nahtlose, dynamische Customer Journeys. Die Echtzeit-Orchestrierung stellt sicher, dass sich die Interaktionen sofort an das Kundenverhalten anpassen und proaktive Lösungen bereitstellen, noch bevor die Bedürfnisse geäußert werden.

Die BFSI-Erfahrung von Xebia: Visionen in Ergebnisse verwandeln

- Verbesserte Mobile Journeys: Für eine indische Bank hat Xebia das mobile Banking durch die Einführung einer App mit vorausschauenden Analysen und dynamischen Dashboards verändert. Dies verringerte die Reibungsverluste und führte zu einem Anstieg der App-Nutzung um 12 % innerhalb von drei Monaten.

Kundenbetreuung in Echtzeit

: Durch den Einsatz von generativer KI konnte eine europäische Bank die Wartezeiten um über 30 % reduzieren und so die Kundenzufriedenheit (CSAT) verbessern.

Verschlankte KYC

: Für einen führenden Versicherer digitalisierte die intelligente Low-Code-Automatisierungslösung von Xebia die KYC-Prozesse und verkürzte die Bearbeitungszeiten um fast 40 % bei gleichzeitiger Einhaltung der Compliance.

Dieses strukturierte Vorgehen verringert nicht nur die betriebliche Ineffizienz, sondern versetzt BFSI-Unternehmen auch in die Lage, intuitive, vorausschauende Reisen anzubieten, die die Kundenbindung und -zufriedenheit neu definieren.

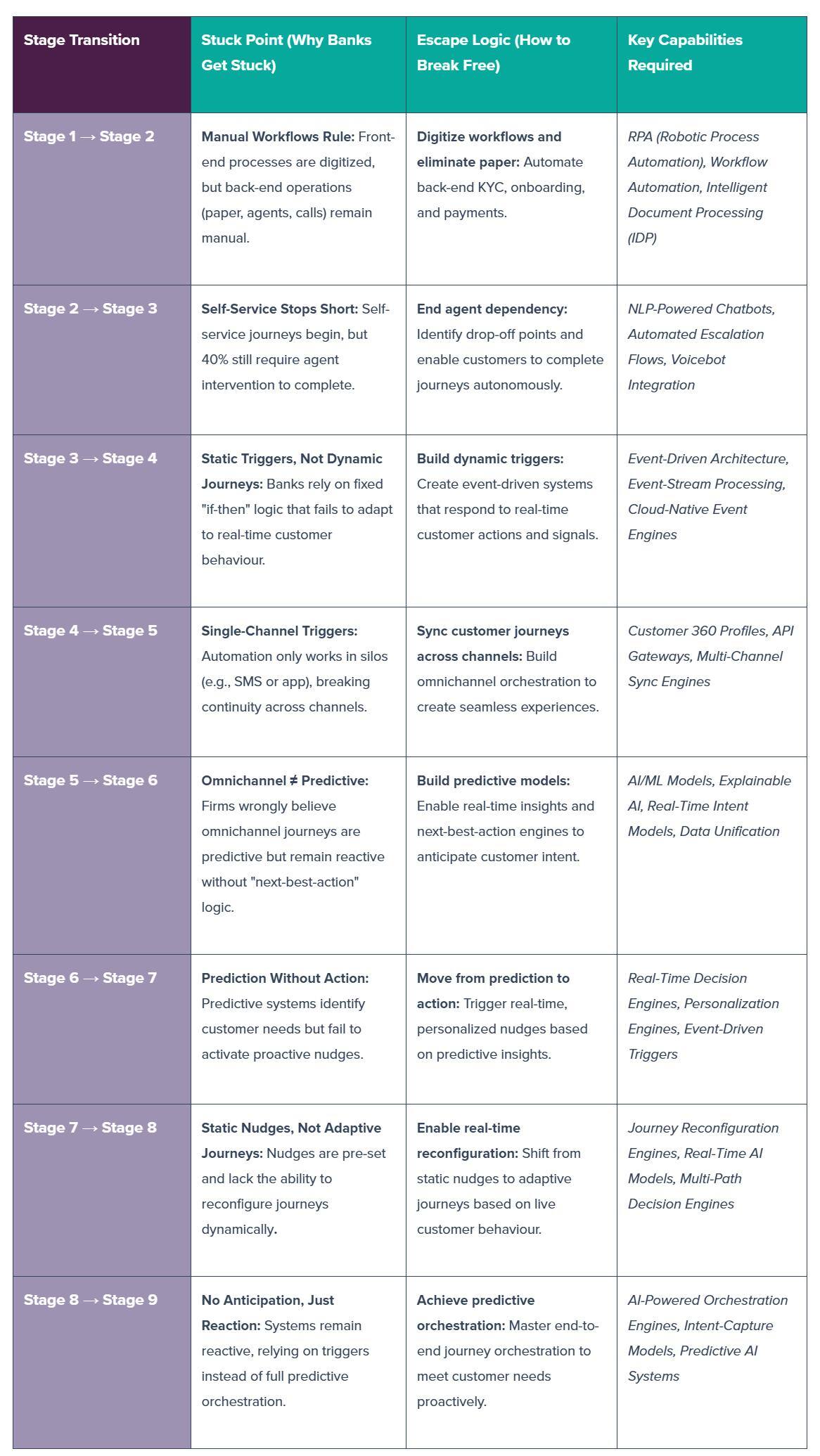

Warum bleiben die Banken stecken?

Der Weg zu einer vorhersagenden Meisterschaft gerät oft an wichtigen Übergangspunkten ins Stocken, was zu fragmentierten Kundenerlebnissen führt. Zwei kritische Phasen, in denen viele BFSI-Unternehmen vor Herausforderungen stehen, sind:

Stufe 3 → Stufe 4: Statische Workflows können sich nicht an Kundenaktionen in Echtzeit anpassen, wie z.B. das Versenden von Warnmeldungen bei verpassten Zahlungen oder ungewöhnlichen Kontoaktivitäten. Dies schränkt die Fähigkeit von Unternehmen ein, Kunden in kritischen Momenten anzusprechen.

Stufe 6 → Stufe 7: Zwar werden Erkenntnisse generiert, aber vielen BFSI-Organisationen fehlt die Orchestrierung, um sie in zeitnahe, personalisierte Maßnahmen umzusetzen. Diese Lücke verzögert die Kundenansprache und mindert die Wirkung von prädiktiven Systemen.

Auf der Grundlage von über 50 Transformationsprojekten im BFSI-Bereich weltweit haben wir Muster und Strategien zur Überwindung dieser Engpässe identifiziert. Im Folgenden finden Sie einen strukturierten Rahmen, den BFSI-Unternehmen anwenden können, um nahtlose Übergänge und eine nachhaltige Kundenbindung zu gewährleisten.

|

Etappenübergang |

Stuck Point |

Fluchtlogik |

Erforderliche Fähigkeiten |

|

Stufe 1 → Stufe 2 |

Manuelle Arbeitsabläufe herrschen vor: Die Front-End-Prozesse sind digitalisiert, aber die Back-End-Abläufe (Papier, Agenten, Anrufe) bleiben manuell. |

Digitalisieren Sie Arbeitsabläufe und eliminieren Sie Papier: Automatisieren Sie Back-End-KYC, Onboarding und Zahlungen. |

RPA (Robotic Process Automation), Workflow-Automatisierung, intelligente Dokumentenverarbeitung (IDP) |

|

Stufe 2 → Stufe 3 |

Selbstbedienungsfahrten kommen zu kurz: Die Selbstbedienungsfahrten beginnen, aber 40 % erfordern immer noch das Eingreifen eines Agenten, um sie abzuschließen. |

Beenden Sie die Abhängigkeit von Agenten: Identifizieren Sie Absprungpunkte und ermöglichen Sie Ihren Kunden, ihre Reisen selbstständig zu erledigen. |

NLP-gestützte Chatbots, automatisierte Eskalationsabläufe, Voicebot-Integration |

|

Stufe 3 → Stufe 4 |

Statische Auslöser, keine dynamische Reise: Banken verlassen sich auf eine feste "Wenn-dann"-Logik, die sich nicht an das Kundenverhalten in Echtzeit anpassen lässt. |

Erstellen Sie dynamische Auslöser: Erstellen Sie ereignisgesteuerte Systeme, die auf Kundenaktionen und -signale in Echtzeit reagieren. |

Ereignisgesteuerte Architektur, Event-Stream-Verarbeitung, Cloud-native Event-Engines |

|

Stufe 4 → Stufe 5 |

Auslöser für nur einen Kanal: Automatisierung funktioniert nur in Silos (z.B. SMS oder App) und unterbricht die Kontinuität über alle Kanäle hinweg. |

Synchronisieren Sie Kundenerlebnisse über alle Kanäle hinweg: Bauen Sie eine Omnichannel-Orchestrierung auf, um nahtlose Erlebnisse zu schaffen. |

Kunden-360-Profile, API-Gateways, Multi-Channel-Sync-Engines |

|

Stufe 5 → Stufe 6 |

Omnichannel ≠ Vorausschauend: Unternehmen glauben fälschlicherweise, dass Omnichannel-Journeys vorausschauend sind, bleiben aber reaktiv ohne "Next-Best-Action"-Logik. |

Erstellen Sie prädiktive Modelle: Ermöglichen Sie Echtzeit-Einsichten und Next-Best-Action-Engines, um die Absichten Ihrer Kunden vorherzusehen. |

KI/ML-Modelle, erklärbare KI, Intent-Modelle in Echtzeit, Datenvereinheitlichung |

|

Stufe 6 → Stufe 7 |

Vorhersage ohne Aktion: Prädiktive Systeme erkennen Kundenbedürfnisse, versäumen es aber, proaktive Anstöße zu geben. |

Gehen Sie von der Vorhersage zur Aktion über: Lösen Sie auf der Grundlage von Vorhersagen personalisierte Anstöße in Echtzeit aus. |

Echtzeit-Entscheidungs-Engines, Personalisierungs-Engines, ereignisgesteuerte Auslöser |

|

Stufe 7 → Stufe 8 |

Statische Nudges, keine adaptiven Journeys: Nudges sind voreingestellt und es fehlt die Möglichkeit, die Reisen dynamisch umzugestalten. |

Ermöglichen Sie eine Rekonfiguration in Echtzeit: Wechseln Sie von statischen Nudges zu adaptiven Journeys, die auf dem aktuellen Kundenverhalten basieren. |

Journey Reconfiguration Engines, Echtzeit-KI-Modelle, Multi-Path Decision Engines |

|

Stufe 8 → Stufe 9 |

Keine Antizipation, nur Reaktion: Die Systeme bleiben reaktiv und verlassen sich auf Auslöser statt auf eine vollständige vorausschauende Orchestrierung. |

Erzielen Sie eine vorausschauende Orchestrierung: Beherrschen Sie die End-to-End-Orchestrierung der Reise, um Kundenbedürfnisse proaktiv zu erfüllen. |

KI-gestützte Orchestrierungs-Engines, Modelle zur Erfassung von Absichten, prädiktive KI-Systeme |

Jede Stufe bedeutet einen bedeutenden Fortschritt bei der Vorhersagekraft, der Kundenbindung und der proaktiven Bereitstellung von Dienstleistungen. Diese Fähigkeiten sind für Banken unerlässlich, um wettbewerbsfähig zu bleiben und die steigenden Kundenerwartungen zu erfüllen. Ohne diese Fähigkeiten könnten Banken Schwierigkeiten haben, Schritt zu halten, wodurch sich Chancen für Fintech-Unternehmen ergeben, Marktanteile zu gewinnen.

Erwartete Auswirkungen von Predictive Maturity: Durch das Erklimmen der Stufen können BFSI-Unternehmen greifbare Vorteile erzielen:

Stufen 4-6:

Reduzieren Sie die Kundenabwanderung um schätzungsweise 10-15% durch personalisiertes Engagement und vorausschauende Erkenntnisse.

Stufen 7-8:

Steigern Sie die Produktakzeptanz um durchschnittlich 12-15% mit proaktiven Echtzeit-Anregungen.

Stufe 9:

Verbessern Sie die Net Promoter Scores (NPS) um 15-21%, angetrieben durch nahtlose, vorausschauende Erlebnisse.

Entdecken Sie unsere

Skalierte GenAI Dienstleistungen

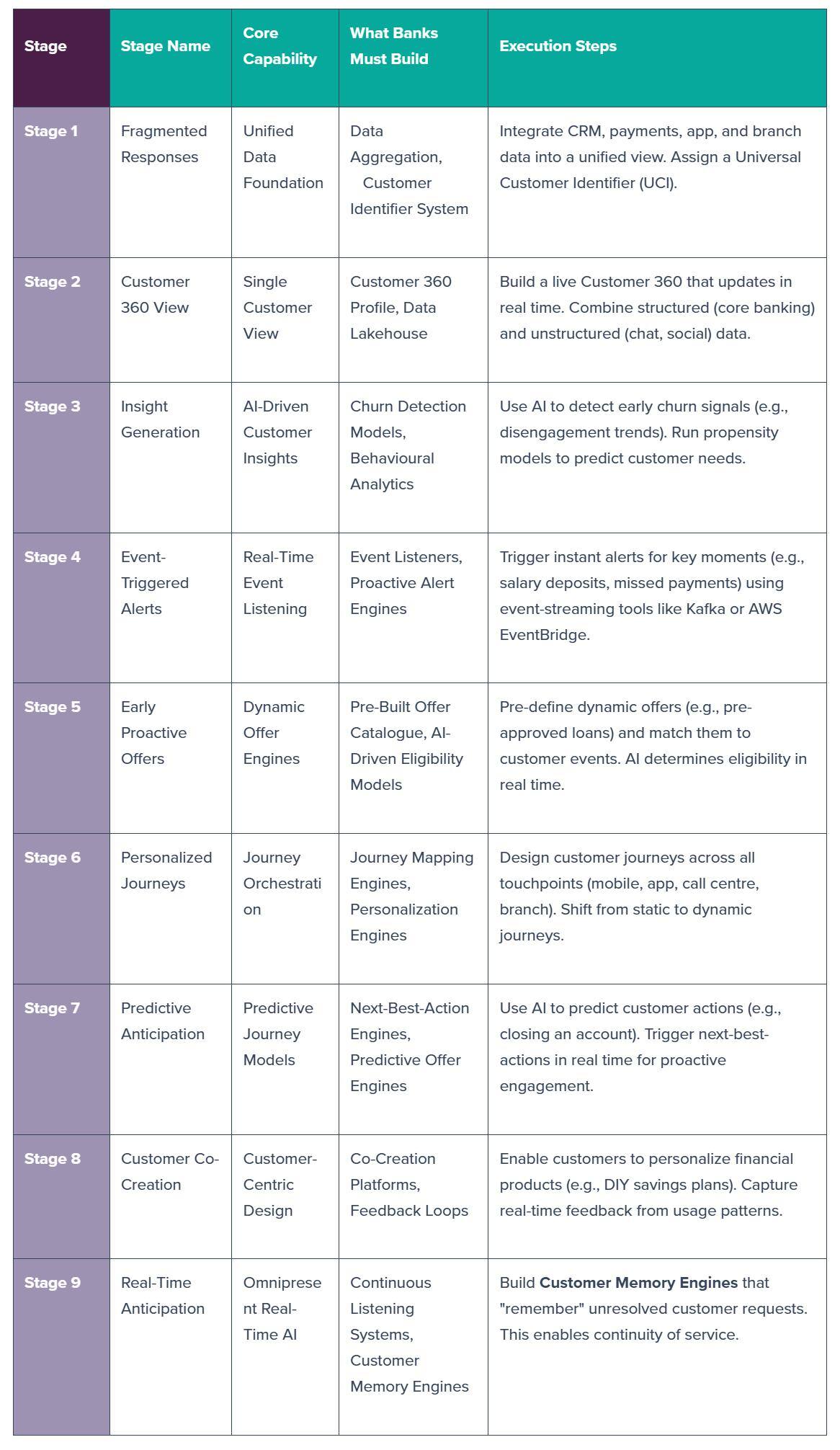

Im Folgenden finden Sie eine klare, umsetzungsorientierte Roadmap der neun Stufen, in der die spezifischen Fähigkeiten aufgeführt sind, die BFSI-Unternehmen benötigen, um nahtlos von einer Stufe zur nächsten zu gelangen

|

Bühne |

Bühne Name |

Kernkompetenzen |

Was Banken aufbauen müssen |

Ausführungsschritte |

|

Stufe 1 |

Fragmentierte Antworten |

Unified Data Foundation |

Datenaggregation, Kundenidentifizierungssystem |

Integrieren Sie CRM-, Zahlungs-, App- und Filialdaten in eine einheitliche Ansicht. Weisen Sie einen Universal Customer Identifier (UCI) zu. |

|

Stufe 2 |

Kunde 360 Ansicht |

Einzelne Kundenansicht |

Kunde 360 Profil, Data Lakehouse |

Erstellen Sie eine Live Customer 360, die in Echtzeit aktualisiert wird. Kombinieren Sie strukturierte (Core Banking) und unstrukturierte (Chat, Social) Daten. |

|

Stufe 3 |

Insight Generation |

KI-gesteuerte Kundeneinblicke |

Modelle zur Erkennung von Abwanderung, Verhaltensanalyse |

Nutzen Sie KI, um frühe Abwanderungssignale zu erkennen (z.B. Disengagement-Trends). Führen Sie Propensity-Modelle aus, um Kundenbedürfnisse vorherzusagen. |

|

Stufe 4 |

Ereignisausgelöste Alarme |

Abhören von Ereignissen in Echtzeit |

Ereignis-Listener, Proaktive Alert-Engines |

Lösen Sie mit Event-Streaming-Tools wie Kafka oder AWS EventBridge sofortige Warnmeldungen für wichtige Momente aus (z. B. Gehaltszahlungen, verpasste Zahlungen). |

|

Stufe 5 |

Frühzeitige proaktive Angebote |

Dynamische Angebots-Engines |

Vorgefertigter Angebotskatalog, KI-gesteuerte Berechtigungsmodelle |

Definieren Sie dynamische Angebote (z. B. vorbewilligte Kredite) und stimmen Sie sie mit Kundenereignissen ab. KI bestimmt die Förderfähigkeit in Echtzeit. |

|

Stufe 6 |

Personalisierte Reisen |

Orchestrierung der Reise |

Journey Mapping-Engines, Personalisierungs-Engines |

Entwerfen Sie Customer Journeys über alle Berührungspunkte hinweg (mobil, App, Callcenter, Filiale). Wechseln Sie von statischen zu dynamischen Reiseabläufen. |

|

Stufe 7 |

Prädiktive Antizipation |

Vorhersagbare Journey-Modelle |

Next-Best-Action-Engines, Predictive Offer-Engines |

Nutzen Sie KI zur Vorhersage von Kundenaktionen (z. B. Kontoschließung). Lösen Sie die nächstbesten Aktionen in Echtzeit aus, um proaktiv zu handeln. |

|

Stufe 8 |

Kunden-Ko-Kreation |

Kundenorientiertes Design |

Mitgestaltungsplattformen, Feedback-Schleifen |

Ermöglichen Sie Ihren Kunden, Finanzprodukte zu personalisieren (z.B. DIY-Sparpläne). Erfassen Sie Echtzeit-Feedback aus dem Nutzungsverhalten. |

|

Stufe 9 |

Antizipation in Echtzeit |

Omnipräsente Echtzeit-KI |

Kontinuierliche Zuhörsysteme, Kundenerinnerungsmaschinen |

Erstellen Sie Customer Memory Engines, die sich an ungelöste Kundenanfragen "erinnern". Dies ermöglicht die Kontinuität des Service. |

Xebias globale Learnings: Von der Kundenzentrierung zur Antizipation

Der Wechsel von der Kundenzentrierung zur Kundenantizipation ist eine anspruchsvolle, aber transformative Reise. Um erfolgreich zu sein, braucht es mehr als nur Technologie - es braucht disziplinierte Abläufe, Agilität in der Ausführung und die Fähigkeit, Kundenwünsche in Echtzeit vorherzusagen und darauf zu reagieren.

Hier sind fünf bewährte Prinzipien, die aus Xebias globaler BFSI-Erfahrung destilliert wurden und die führende Unternehmen in diesem Bereich auszeichnen:

Systeme mit dauerhaftem Speicher:

Systeme, die ungelöste Kundenvorgänge wie unvollständige Kreditanträge oder ausstehende Vertragsverlängerungen speichern und so eine nahtlose Weiterverfolgung und Kontinuität ermöglichen.- Omnichannel-Kontinuität: Ermöglichen Sie Ihren Kunden den nahtlosen Wechsel zwischen verschiedenen Kanälen, wie z. B. mobilen Apps, Filialen oder Call Centern, ohne ihre Reise zu unterbrechen. Konsistenz über alle Kanäle hinweg sorgt für ein reibungsloses Erlebnis.

- Proaktives Engagement: Nutzen Sie Einblicke in Echtzeit, um Kundenbedürfnisse zu antizipieren. Bieten Sie zum Beispiel personalisierte Sparpläne an, sobald Sie eine Gehaltseinzahlung feststellen, oder schlagen Sie eine Aktualisierung der Police auf der Grundlage der Lebensereignisse eines Kunden vor.

Agile Ausführung:

Setzen Sie schnelle zweiwöchige Sprint-Zyklen für kontinuierliche Innovation und schnellere Markteinführung kundenorientierter Lösungen ein.- Reaktionsfähigkeit in Echtzeit: Stellen Sie sicher, dass Sie sofort auf Kundenaktionen reagieren, um Vertrauen und Engagement zu erhalten. Verzögerungen, auch wenn sie nur kurz sind, können sich negativ auf die Kundenzufriedenheit und -treue auswirken.

Indem sie diese Prinzipien in ihre Abläufe einbeziehen, können BFSI-Unternehmen nicht nur die Erwartungen erfüllen, sondern auch außergewöhnliche, vorausschauende Kundenerlebnisse schaffen.

Fazit

Auf dem Weg zur vorausschauenden Meisterschaft geht es um mehr als nur um Technologie - es geht darum, die Art und Weise zu überdenken, wie BFSI-Unternehmen mit ihren Kunden interagieren. Durch die Beherrschung der neun Stufen der Vorhersagereife können Unternehmen von reaktiven Dienstleistern zu vorausschauenden Partnern werden, die Kundenbedürfnisse erfüllen, bevor sie überhaupt entstehen.

Unsere Ideen

Weitere Artikel

Contact